Vývojové trendy v zdaňovaní krypta v okolitých štátoch

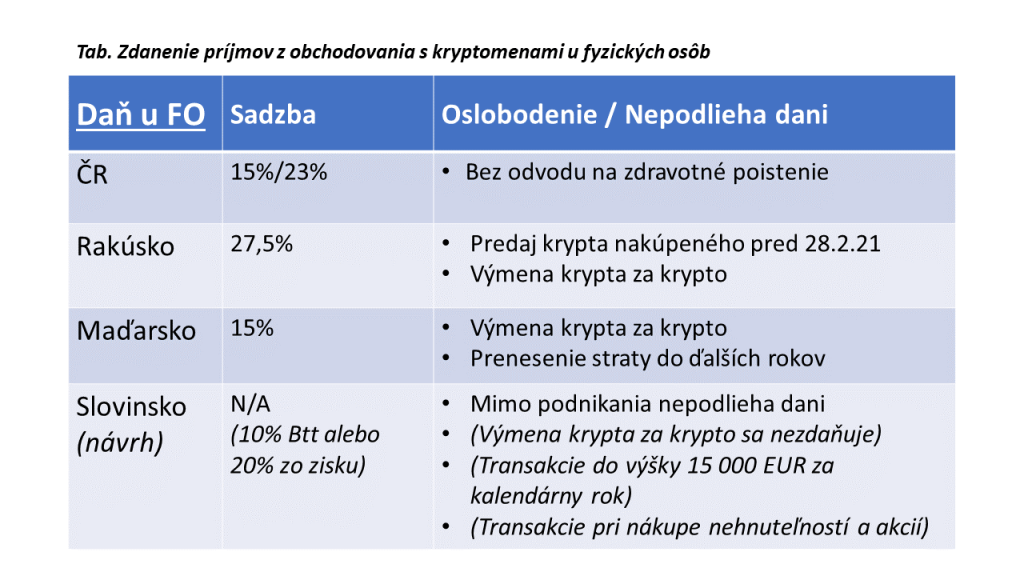

V tomto blogu sa venujeme zdaňovaniu príjmov s manipuláciou s kryptoaktívami v okolitých štátoch, konkrétne v ČR, Rakúsku, Maďarsku, a Slovinsku.

Kryptoaktíva sú síce legálne v celej Európskej únii, ale ich regulácia nie je harmonizovaná. Je však viacero oblastí, kde EÚ prejavuje explicitne snahu dosiahnuť väčšiu mieru uniformovanosti.

Okrem spomínaného nariadenia MiCA,[1] o ktorom sme písali v blogoch Nariadenie o trhoch s kryptoaktívami a Introduction to Regulation of Markets in Crypto Assets (MiCA) sa do popredia dostávajú aj iné parciálne legislatívne úpravy. Ide napríklad o nový balík opatrení pre AML, automatický reporting, alebo vytvorenie nového dozorného orgánu EÚ.

Pri dani z príjmov je tá situácia ešte unilaterálnejšia, keďže Európska únia nemá priamy mandát na ich harmonizáciu. Jednotlivé úpravy sú tak viac-menej ponechané na jednotlivé členské štáty.

Každá členská krajina si tak svoju krypto politiku v oblasti priamych daní určuje sama.

A v tomto blogu sa tak pozrieme na niektoré z nich.

Česká republika

U našich západných susedov je stav krypto regulácie podobný tomu na Slovensku. Pravidlá pre zdaňovanie príjmov z krypta u fyzických osôb sú nasledovné:

- Samotnou držbou kryptomeny nevzniká zdaniteľný príjem, ten vzniká až pri predaji kryptomeny za kryptomenu, za FIAT alebo za službu či tovar. V týchto prípadoch je potrebné zdaniť prípadný zisk, čo štandardne predstavuje rozdiel medzi príjmom (za koľko sa predalo) a výdavkom (za koľko sa kúpilo);

- Príjmy vznikajúce pri obchodovaní s kryptomenami nie sú štandardne zaraďované do kapitálových príjmov, ale k ostatným príjmom;[2]

- Platí progresívne zdaňovanie daňovou sadzbou 15% a 23%, pričom vyššia sadzba sa uplatní na príjmy prevyšujúce 1 867 728 korún (platí za rok 2022).[3]Na rozdiel od SR sa v ČR neplatí odvod do povinného zdravotného poistenia.

Pri zdaňovaní právnických osôb sa uplatňuje 19% sadzba dane z príjmov. Tieto príjmy sa premietajú do celkového hospodárskeho výsledku právnickej osoby. Z uvedeného teda vyplýva, že česká právnická osoba môže uplatniť stratu vykázanú v predchádzajúcich piatich rokoch voči zisku vykázaného z kryptomien v aktuálnom roku, a tak znížiť svoj daňový základ.

Rakúsko

V Rakúsku sa kryptoaktíva považujú za nehmotné aktívum. Zdaniteľný príjem vzniká pri predaji kryptomeny za FIAT, za službu či tovar alebo ťažbou kryptoaktíva. Na rozdiel od SR sa výmena krypta za krypto nepovažuje za moment realizácie príjmu. Za príjem sa považuje aj krypto staking, požičiavanie kryptoaktív a iné úročné činnosti.

Výška štandardnej sadzby dane z príjmov sa u fyzických osôb pohybuje od 0% – 55%, avšak pre príjmy z krypta sa uplatňujú nasledujúce osobitné podmienky:

- Úroky z krypta a iné podobné príjmy majúce charakter kapitálových príjmov podliehajú dani vo výške 27,5%;

- Príjmy z obchodovania s kryptom podliehajú dani vo výške 27,5%;

- Príjmy z predaja kryptomeny, ktoré sú v držbe viac ako rok, nepodliehajú dani za predpokladu, že boli nakúpené do 28.2.2021.

Tento právny stav platí od 1. marca 2022. Dovtedy sa v Rakúsku na krypto uplatňovalo oslobodenie pri fyzických osobách pri držbe dlhšej ako jeden rok.

Podľa novej právnej úpravy bude možné straty, ktoré vzniknú pri obchodovaní s kryptoaktívami, započítavať ako kapitálové straty. To znamená, že straty na kryptoaktívach bude možné započítať proti kapitálovým ziskom, ktoré podliehajú 27,5% sadzbe dane.[4]

Maďarsko

Donedávna maďarský zákon o dani z príjmov fyzických osôb neobsahoval osobitné pravidlá zdaňovania kryptoaktív, a tak boli príjmy z kryptoaktív zdaňované, ako ostatné príjmy. Ostatné príjmy podliehajú 15% dane z príjmov fyzických osôb a 15,5% sociálnym odvodom.

Zmeny v zákone o dani z príjmov fyzických osôb, zaviedli podrobný súbor pravidiel na určenie príjmu z transakcií s kryptoaktívami. Nové pravidlá, ktoré vstúpili do platnosti 1. januára 2022 sú nasledovné:

- Príjmy realizované prostredníctvom transakcií s kryptoaktívami budú kvalifikované ako samostatne zdanené príjmy a sadzba dane bude vo výške 15%. Takto kvalifikované príjmy nebudú podliehať žiadnej dodatočnej dani ani odvodu na sociálne poistenie. To znamená, že celkové daňové zaťaženie vo výške 26,5% klesne v Maďarsku na 15 %.[5]

- Zdanenie vznikne pri výmene kryptoaktíva za iné aktívum (Fiat, služba, tovar,..). Pri výmene kryptoaktíva za iné kryptoaktívum a tiež nadobudnutie kryptoaktíva pri ťažbe nevzniká zdaniteľný príjem.

- Straty, ktoré vzniknú pri transakciách s kryptoaktívami, sa budú môcť prenášať po dobu ďalších dvoch daňových rokov.

Slovinsko

Fyzické osoby s daňovou rezidenciou v Slovinsku v minulosti nezdaňovali realizovaný zisk z predaja alebo používania virtuálnych mien, pokiaľ túto činnosť nevykonávali ako podnikanie.

Slovinské štátne orgány však v roku 2021 predstavili návrh nového daňového režimu zdaňovania kryptomien. V prípade schválenia by pravidlá v Slovinsku mohli byť nasledujúce:

- Nový režim sa týka len nepodnikateľov. Osoby, ktoré držia kryptoaktívum ako obchodný majetok nebudú podliehať týmto zmenám;

- Fyzické osoby by podliehali paušálnej sadzbe dane 10 %

- Zdanenie by sa uplatňovalo na akúkoľvek výmenu virtuálnej meny za FIAT alebo nákup tovaru či služieb za virtuálnu menu;

- Transakcie do výšky 15 000 EUR za kalendárny rok budú oslobodené od dane ako aj transakcie pri výmene virtuálnej meny za nákup nehnuteľností alebo akcií spoločností;

- Základ dane je stanovený ako suma predanej virtuálnej meny a zdanenie bude uskutočňované v deň, keď sa uskutoční výmena za FIAT alebo nákup tovaru či služby, t.j. bez uplatnenia výdavkov;

- Daňovníkovi je poskytnutá možnosť si zvoliť alternatívne zdanenie zisku z výmeny, ktorý je definovaný ako zostatok medzi predajnou a nákupnou cenou a sadzba pri tejto alternatívnej metóde by bola 20 %.[6]

Záver

Z vyššie uvedených informácii je možné postrehnúť nasledovné trendy v zdaňovaní príjmov z krypta:

- Okolité štáty dopĺňajú špecifickú úpravu zdaňovania príjmov z krypta do svojich legislatív;

- Ustupuje sa od oslobodenia zdanenia príjmov z kryptomien;

- Trendom je priraďovať príjmom z kryptomien výhodnejší režim, napr. v podobe nižšej paušálnej sadzby dane alebo akceptáciou straty z krypto-obchodov na zníženie základu dane z iných zdaniteľných príjmov;

- Štáty sa snažia o zjednodušenie administratívy, napr. nepovažujú výmenu krypta za krypto za zdaniteľnú alebo v podobe zníženej sadzby na brutto hodnotu príjmov;

- V porovnaní so SR je daňové zaťaženie nižšie, čo v kombinácii s komplikovanou administratívou, výrazne znevýhodňuje postavenie SR.

[1] https://crystalblockchain.com/articles/2021-crypto-regulations-in-the-eu/

[2] https://finex.cz/zdaneni-kryptomen-kompletni-navod/

[3] https://www.banky.cz/clanky/jak-na-zdaneni-kryptomen-kompletni-navod/

[4] https://koinly.io/guides/crypto-tax-austria/

[5] https://www.lexology.com/library/detail.aspx?g=44bd1745-5c32-4330-ad5f-eb835de91f73

[6] https://wts.com/global/publishing-article/20220207-slovenia-fs-nl~publishing-article?language=en