Vyjasňuje sa, čo s DPH pri kryptomenách

V poslednom období sme zaznamenali posun v právnej úprave aplikácie dane z pridanej hodnoty pri transakciách s kryptomenami, predovšetkým pri poskytovaní služieb v oblasti kryptomien a používaní kryptomeny pri platbe za tovar a službu.

Aktualizujeme preto naše predošlé blogy k DPH problematike (Krypto a DPH a DPH pri kryptoslužbách a podnikaní s kryptom) o tento update. Niektoré neistoty sa stratili, nové nejasnosti sa objavili.

Zdroje právnej úpravy

Naďalej platí, že problematika zdaňovania kryptomien daňou z pridanej hodnoty nie je riešená priamo ani v Zákone o DPH[1] a ani v Smernici o DPH[2], z ktorej slovenský zákon vychádza. Toto však nie je ani potrebné, keďže Zákon aj Smernica majú primárne stanovať základné pravidlá aplikácie DPH.

Z čoho je teda možné vychádzať pri nastavení DPH pri transakciách s kryptomenami? K dispozícii sú nasledovné zdroje:

- judikát Európskeho súdneho dvora („ESD“) vo veci C-264/14 David Hedqvist[3];

- Závery Výboru pre DPH (čl. 398 Smernice 2006/112/ES) zo 120. zasadnutia zo dňa 3. apríla 2023, pracovný list číslo 1045 („Závery Výboru“) a ďalšie pracovné listy Výboru pre DPH s pracovnými materiálmi;

- Usmernenie k uplatňovaniu DPH pri transakciách zahŕňajúcich kryptomeny vydané Finančným riaditeľstvom SR pod č. 4/DPH/2023/MU[4] („Usmernenie“).

Judikát Hedqvist

Tento judikát bol zverejnený v roku 2015 a k dnešnému dňu je jediným sporom v oblasti DPH pri kryptomenách, o ktorom ESD rozhodoval. Napriek tomu, že ho nie je možné považovať za nový, je aktuálny dodnes. Ostatná právna úprava vychádza primárne z prístupu ku kryptomenám, ktorý ESD formuloval v tomto judikáte.

V daňovom spore p. David Hedqvist zo Švédska poskytoval služby zmenárne kryptomien (najmä Bitcoinu) prostredníctvom online platformy za fiat meny.

V rozsudku sa uvádza, že účelom virtuálnym mien je byť platidlom a tak je to akceptované aj stranami v transakcii. Závery ESD boli nasledovné:

- Transakcie, ktoré vykonáva kryptomenová zmenáreň, predstavujú poskytovanie služieb za protihodnotu.

- Poskytovanie zmenárenských služieb sú oslobodené od DPH ako transakcie týkajúceho sa devíz, bankoviek a mincí používaných ako zákonné platidlo.

Závery Výboru a Usmernenie FR SR

Finančná správa SR vydala koncom mája tohto roka usmernenie k posudzovaniu transakcií s kryptomenami z hľadiska DPH. Toto usmernenie vychádza zo záverov Výboru pre DPH fungujúceho v rámci EU. Tým je zaistené, že je v súlade s prístupmi iných členských štátov EÚ, keďže DPH je v rámci EÚ harmonizovaná (aj keď v praxi sa určité detaily líšia).

Usmernenie obsahuje:

- Definovanie pojmov

- Dodanie tovaru alebo služieb za protihodnotu, ktorou je kryptomena/virtuálna mena

- Výmena FIAT mien za kryptomenu a naopak, a výmena kryptomeny za inú kryptomenu v rámci poskytovania služieb zmenárne

- Poskytovanie služieb (digitálnej) peňaženky kryptomeny

Závery Výboru uvádza závery členských štátov k nasledovným témam:

- Zadefinovanie pojmov

- Dodanie tovarov a služieb hradených v kryptomenách

- Narábanie s kryptomenami pre DPH účely

- Režimy DPH pre služby spojené s kryptomenami

Usmernenie a Závery Výboru sa obsahovo prevažne prekrývajú, ale čiastočne riešia aj odlišné témy.

V nasledovnom texte uvádzame informácie k aplikácii DPH súvisiace s transakciami s kryptomenami tak, ako vyplávajú z jednotlivých prameňov práva.

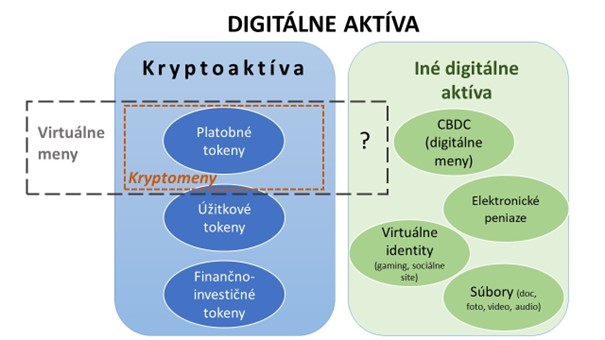

Kryptoaktíva vs kryptomeny

Pre DPH účely je kritické rozlišovať pojmy kryptoaktíva a kryptomeny, pričom kryptomeny sú podmnožinou kryptoaktív. Závery výboru definujú tieto pojmy nasledovne:

- „Kryptoaktíva“ znamenajú digitálne znázornenie hodnoty alebo práv, ktoré môžu byť prevedené a uložené elektronicky, pomocou technológie „distribuovanej účtovnej knihy“ (pozn.: DLT) alebo podobnej technológie;

- „Kryptomeny“ znamenajú „kryptoaktíva“, ktoré sú akceptované ako zúčtovacia jednotka a platobný prostriedok; v súlade s judikatúrou Súdneho dvora Európskej únie (SDEÚ).

Obdobnú charakteristiku kryptomien preberá aj Usmernenie, ktoré na účely DPH považuje za kryptomeny tie kryptoaktíva, ktoré fungujú výlučne ako zúčtovacia jednotka a platobný prostriedok (napr. Bitcoin alebo Ether). Taktiež sa v Usmernení stotožňuje pojem kryptomena s pojmom „virtuálna mena“.

Podstatné je, že informácie k DPH uvedené v tomto článku, ako aj v Záveroch Výboru a Usmernení, sa týkajú len kryptomien. Iné kryptoaktíva ako kryptomeny majú iné režimy DPH, pi určovaní ktorých sa vychádza primárne z princípov DPH obsiahnutých v Zákone o DPH, Smernici o DPH a judikatúre ESD.

Je preto dôležité rozoznávať funkcie jednotlivých kryptoaktív a chápať kryptomeny ako špecifické kryptoaktíva s funkciou peňazí, t.j. platobného prostriedku.

Akým kurzom prepočítať kryptomenu pri platbe za tovary a služby

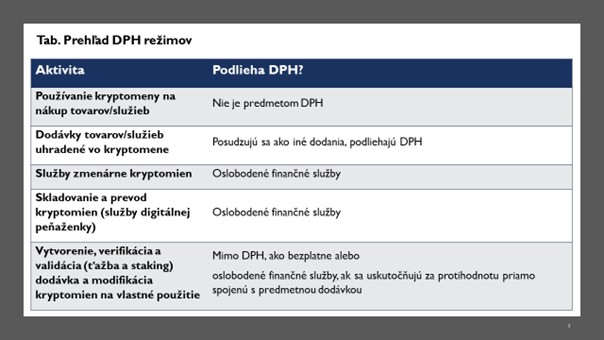

Pokiaľ podnikateľ alebo spoločnosť predáva tovar alebo služby a umožňuje úhradu v kryptomene, potom sa pre účely DPH kryptomeny posudzujú rovnako ako fiat meny. T.j. tovar a služba sa zdania DPH rovnako ako pri plate vo fiat mene a samotná platba v kryptomene nie je predmetom DPH.

Problematické však je určenie prepočítacieho kurzu, pretože základ dane pre DPH a sumu DPH je potrebné stanoviť s eurách. Usmernenie uvádza, že je potrebné vychádzať účtovníctva a z metodiky stanovenia reálnej hodnoty v súlade s účtovnými predpismi.

Účtovné predpisy a zákon o dani z príjmov majú vlastné pravidlá na prepočet kryptomien a cudzích mien, preto je v podnikateľskej praxi potrebné problematiku prepočtu kryptomien poňať komplexne.

Zmenárne a úschovné služby

Zmenárenské služby definované ako výmena kryptomien za fiat meny alebo za iné kryptomeny sa považuje službu podliehajúcu DPH, ktorá je oslobodená od dane ako finančná služba. Na strane zákazníka zmenárne nejde o transakciu, ktorá je predmetom DPH.

Skladovanie a prevod kryptomien, napríklad prostredníctvom digitálnych peňaženiek, taktiež podlieha DPH, ale je oslobodené o DPH ako finančná služba.

Súčasne si dovolíme upozorniť, že pri oslobodených finančných službách nevzniká nárok na odpočet dane na vstupe, avšak existujú výnimky z tohto pravidla a sú situácie, ktoré odpočet umožňujú.

Režim pre ťažbu a staking ostáva nevyjasnený

Závery výrobou riešia aj DPH režim pri ťažbe a stakingu, avšak pomerene nejasným spôsobom. Dovolíme si preto uviesť citáciu predpisu:

„Výbor pre DPH preto takmer jednomyseľne súhlasí s tým, že vytvorenie, verifikácia a validácia („ťažba“ a „kovanie“ / pozn.: „mining“ a „forging“), dodávka3 a modifikácia kryptomien na vlastné použitie sa budú považovať za:

a. mimo rozsah DPH, ak sa vykonávajú bezplatne, napríklad prostredníctvom „airdrop“,

b. zdaniteľné, ale oslobodené od dane podľa článku 135 ods. 1 písm. e) alebo d) smernice o DPH, ak sa uskutočňujú za protihodnotu priamo spojenú s predmetnou dodávkou.“

______________________

3 Sprístupnenie

Z textu vyvstávajú viaceré nejasnosti, napr. čo sa má na mysli spojením „na vlastné použitie“. Taktiež určenie priamej protihodnoty spojenej s dodávkou vyznieva v kontexte na blochainovú technológiu zmätočne.

Sumarizácia

V tabuľke nižšie uvádzame prehľad jednotlivých režimov DPH, ktoré sa aplikujú pri službách v oblasti DPH a pri predaji tovarov a služieb s úhradou v kryptomene:

Čo bude nasledovať alebo DPH pri NFT

Výbor pre DPH pri EÚ ako aj útvary OECD sa už začali zaoberať stanovením režimu DPH pre NFT. Niektoré štáty EÚ pristúpili k právnej úprave DPH vyberanej z NFT na svojom území. Avšak želaná je primárne harmonizovaná úprava tejto oblasti v rámci EÚ, ideálne aj v rámci OECD krajín.

To, že NFT majú podliehať DPH je viac-menej isté aj dnes. Spomínané medzinárodné inštitúcie riešia ďalšie detaily ohľadne výberu DPH pri predaji NFT a aktivitách s nimi spojených, ako sú štát odvodu, mechanizmus výberu dane, aplikáciu oslobodenia od DPH a podobne. V dohľadnej dobe sa preto, ako veríme, dočkáme aj usmernení v tejto oblasti, keďže s vývojom metaverza, gaming priemyslu a digitálnej identity význam a využívanie NFT budú narastať.

[1] https://www.slov-lex.sk/pravne-predpisy/SK/ZZ/2004/222/20230401

[2] https://eur-lex.europa.eu/legal-content/SK/TXT/?uri=LEGISSUM%3Al31057

[3] https://eur-lex.europa.eu/legal-content/SK/TXT/?uri=CELEX:62014CJ0264

[4] https://www.financnasprava.sk/_img/pfsedit/Dokumenty_PFS/Zverejnovanie_dok/Dane/Metodicke_usmernenia/Nepriame_dane/2023/2023.05.30_004_DPH_2023_MU.pdf